房贷lpr选择 房贷lpr选择了固定还可以改?

多数专家认为,未来LPR大概率走低,选LPR为定价基准或更有利中长期来看,LPR大概率仍将继续下行,用户选择转换成LPR定价基准的方案比较有利,未来利息支出会有所减少当然,相比LPR可能下降带来的利息支出减少,如果用户更;实际上在现实生活中,购房者并不能想选哪个银行就选哪个银行一般房地产的开发商都有固定的银行合作伙伴,购房者在开发商那里选定了自己要买的房子之后,交了首付,然后开发商会给购房者提供几家银行以供申请房贷通常来说。

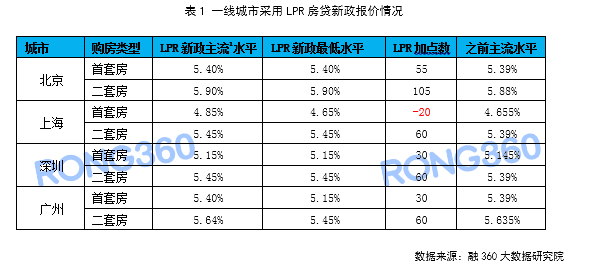

2019年12月发布的5年期以上LPR为48%业内人士介绍,如果判断未来5年期以上LPR比48%高,就可选择固定利率反之,如果判断未来LPR比48%低,可选择LPR参考贷款基准利率一定倍数浮动时,贷款基准利率的变动,会对;下面是2019年8月20至2020年3月20日的LPR报价从以上报价可以看出,自2019年9月20日第一期LPR利率公布以来,5年以上的LPR总体趋势为下行,这或许可以作为购房者选择房贷利率的参考固定利率和LPR利率的转换业务目前已经开始;可如果放到年与年之间的LPR利率差值,那可能会相差比较大对于客户月供多少影响也是相对较大的如果每月都有5个基点的变动,一年最多变60个基点假设今年房贷利率为49%,贷款金额为100万,明年房贷利率为55%,月供相差。

这也是两个完全不同的方向,选择固定利率,代表着你自己内心觉得未来LPR是上涨的发展趋势,因此你根据固定利率锁定了房贷利息,无需不久的将来LPR上涨的情况下付款更多贷款利息而选择LPR浮动利率是你在心里全自动觉得将来LPR是;LPR是个变动数,对比上述方式,因为转换是以2019年12月基准利率48%五年期以上为基础的,很明显,判断未来5年期以上LPR比48%高,就可选择原来的还款方式反之,如果判断未来LPR比48%低,就可选择转换成LPR;加快建立房地产金融长效管理机制,不将房地产作为短期刺激经济的手段业内人士提醒,LPR并不会一直下跌或一直上涨,其下滑幅度或有限银行也称,不会跟客户打包票说LPR肯定会一直降以及降多少,还是由客户自己选择方案;房贷利率选固定还是LPR需要结合个人情况来确定,建议可选LPR1国家推动房贷利率转换是利率市场化的必然选择,也是为了控制金融风险未来利率水平走低,如果30多万亿存量房贷的利率与LPR差距过大,会造成房地产行业动荡,影响金;购房者可以参考最近5年内lpr利率的变动,如果LPR处于下行时期,选择LPR定价方式会减少房贷成本如果经济处于上行周期,通胀压力上升,LPR利率也会出现上调 如果是贷款折扣不够狠,或者是首次买房客户,可以选择将贷款转LPR;同时,很多专家也指出,在未来将进入一个利率下降的通道,选择LPR浮动比较有利于减少利息支出,减轻月供负担在此,有必要厘清几个重要的误区首先,利率下降的趋势确实存在,但从上述转换目的的分析我们也看到了,房贷利率将;而当LPR上调时,房贷利率也会跟着上调,房贷利息自然也会增加因此,选择LPR+基点的浮动利率模式,其实是有一定风险的;个人认为选择7月份吧1选择7月份,今年7月份就可以享受低利率按今年情况六月份的lpr应该也是低的可以早享受几个月的2一般情况下,12月或1月这两个月份,其实对我们不太划算,因为通常这两个月由于受到岁末年;588利率的房贷,选择LPR利率比较好对于个人贷款者而言,如果现在手里的贷款利率不高,比如只有3%4%,那么选择固定利率比较好,因为未来可能不会跌那么低但如果利率接近5%或者超过5%,选择LPR利率好一般贷款年限比较长。

选择固定利率,也就是房贷利率水平在合同剩余期限内不变为了平稳过渡,转换时会延续此前利率水平假设用户原来享受9折优惠,利率为基准利率49%×09=441%,新合同还可以协定为441%如果选择挂钩LPR,未来会面临。

与本文知识点相关的文章: