房贷LPR利率对比 lpr利率与房贷利率

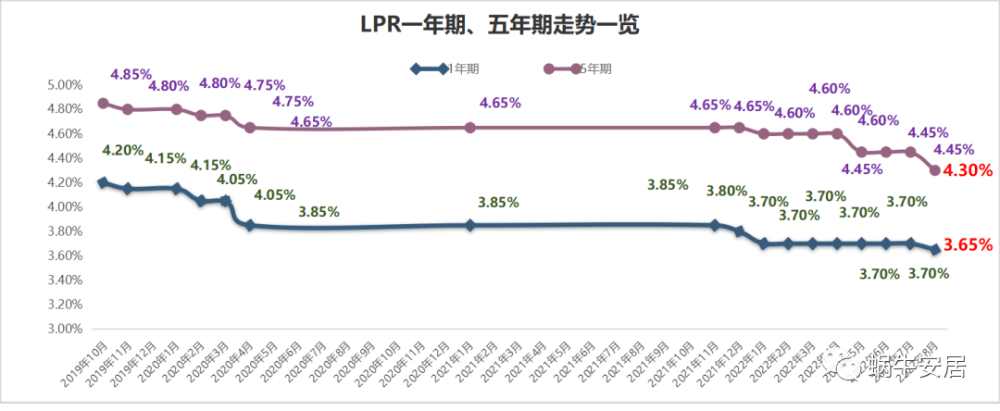

首套房贷利率低至45%,低于目前LPR 46%的报价五年以上五年期或更长时间的抵押贷款利率低于LPR,这在全国抵押贷款市场上是罕见的中新经纬作为出借人,先后联系了中原银行位于郑州市金水区中原区二七区管城回族区;如果你的房贷同时符合以下三点,需要转换lpr利率1在2020年1月1日前发放,或者已经签订借款合同还未发放2参考贷款基准利率定价比如“基准利率上浮10%”或“基准利率打7折”3浮动利率比如利率在每年1月1日调整;1年期LPR为385%,5年期以上LPR为465%因为LPR是市场化的利率中长期看来,LPR的利率下降是大趋势,所以房贷合同转LPR为定价基准后,预期以后购房者的房贷利率会变低,房贷利息会减少转不转LPR,关键是LPR相对原来;各银行的贷款利率以基准利率为参考,浮动利率不能偏离太多转成LPR利率后,贷款利率变成LPR加点值的总和LPR它不再是由央行决定的,而是由18家银行报价并按一定规则计算的加点值是办理抵押贷款时的抵押贷款利率LPR时的LPR。

近日有消息称,中原银行在郑州推出了比LPR低5年多的房贷利率27日下午,中新经纬从郑州中原银行多个营业网点了解到,该行已推出郑州毕业五年内大学生优惠房贷利率政策首套房贷利率低至45%,低于目前LPR 46%的报价五年;房贷利率的两种选择 选LPR利率还是固定利率一央行为什么要出这个LPR?央行推出LPR目的是为了让房贷利率与基准利率脱钩国家宏观经济发展与基准利率有关基准利率对应的是各行各业的经济,不仅仅是房地产对于央行来说;基准利率和lpr利率区别贷款基准利率是由人民银行不定期调整并公布LPR则是由各报价行独自报价,并由人民银行授权全国银行间同业拆借中心计算并发布的利率,并且是每月调整一次相比贷款基准利率,LPR的市场化程度更高,更能。

lpr利率与基准利率的区别贷款基准利率是由人民银行不定期调整并公布LPR则是由报价行根据本行最优质客户执行的贷款利率报出,并由人民银行授权全国银行间同业拆借中心计算并发布的利率相比贷款基准利率,LPR的市场化程度更;1选择7月份,今年7月份就可以享受低利率按今年情况六月份的lpr应该也是低的可以早享受几个月的2一般情况下,12月或1月这两个月份,其实对我们不太划算,因为通常这两个月由于受到岁末年初各种因素的影响,特别;但是这个点位是各个银行根据自己的情况自行确定的,所以和以前的房贷利率相比,LPR是来代替从前的贷款基准利率现如今的LPR主要可以分为两种,一种是1年期的LPR是425%,另一种是5年以上的LPR是585%,当前央行的基准;执行的是2015版的央行基准利率,即一年以内含一年435%一至五年含五年475%五年以上490%小结 按照当前的房贷率进行对比,不难发现LPR新机制下实施的房贷利率,和央行基准利率对比,其实差别并不是;个人住房等额本息贷款5635利率,转LPR利率比较划算2019年12月发布的5年期以上LPR为48%如果判断未来5年期以上LPR比48%高,就可选择固定利率反之,如果判断未来LPR比48%低,可选择LPR对于借款人来说,如果现。

贷款基本规定贷款对象年满十八周岁至六十周岁的具有完全民事行为能力的中国公民贷款额度借款人提供建设银行认可的质押抵押第三方保证或具有一定信用资格后,银行核定借款人相应的质押额度抵押额度保证额度或信用额度;按照当前的房贷率进行对比,不难发现目前LPR新机制下实施的房贷利率,和央行基准利率对比,其实差别并不是很大但是LPR利率每月20号重新报价计算,并且只高不低,后期的上浮几率比较大,而这些只对新发放贷款的客户影响比较大;LPR则是由报价行根据本行最优质客户执行的贷款利率报出,并由人民银行授权全国银行间同业拆借中心计算并发布的利率相比贷款基准利率,LPR的市场化程度更高,更能反映市场供求的变化情况。

与本文知识点相关的文章: