南华研究晨会纪要:原油抗跌 沥青下跌空间有限

燃料油:

当前燃料油市场主要追随原油,短期原油主要受两个方面的因素扰动,一是,伊核协议推进,整体进展积极,美国国务院表示,与两周前相比,现在伊朗核协议更接近达成。美国正在认真审查伊朗对核协议最新文本的回应,仍有一些悬而未决的问题需要解决,一旦磋商结束,我们将对伊朗的回应作出回应,伊朗方面也在出访阿曼、沙特,为产量复出做准备,伊朗国家石油公司的一名官员称,伊朗石油部和各子公司制定了详细的计划,计划在截至2023年3月20日前将原油产量提高到403.8万桶/日。二是,沙特对当前原油期货价格表示不满,沙特能源大臣阿卜杜勒—阿齐兹称,极端波动和流动性缺乏意味着期货市场与基本面越来越脱节,可能迫使欧佩克+采取行动,收紧产量。短期原油波动加大,也带动了燃料油价格的波动,昨日LU和FU均出现大跌,主要是受前半夜原油的拖累,后半夜原油反弹,预计今天上午开盘,LU和FU会有所提升。从高低硫的基本面来看,短期保持相对稳定,对于低硫来讲,国外汽油裂解回落,但柴油裂解反弹,支撑低硫价格,由于近月LU09已经临近交割,因缺乏流动性参考性意义不大,LU10已经处于合理价格水平,对FU来讲,短期未见明显驱动,但交割月临近,仍有估值驱动在,但鉴于马上逼近交割,不建议入场,建议暂时保持观望。

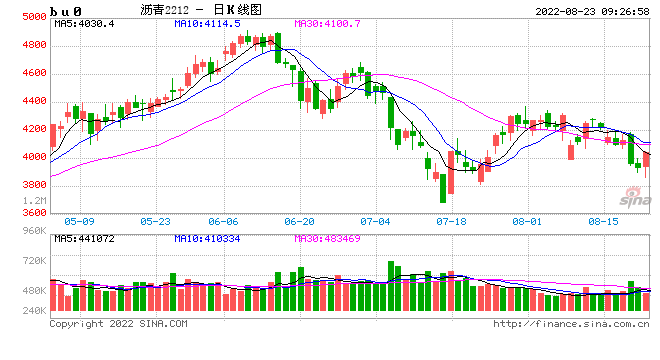

沥青:

原油抗跌,沥青下跌空间有限

昨日夜间原油日内波动较大,最终在沙特的喊话下深v反转,在其余国家剩余产能不足的大背景下,沙特依然可以主导目前原油的供应格局。回到沥青,现货和盘面走势再度严重分化,随着现货加工利润的修复,市场部分空头认为未来沥青供给侧的增量会大幅增加从而改变目前供应紧张的现状,因此将远月沥青作为空配。但我们认为过早交易这样的预期有点为时尚早,而且需求端亦有相当的修复空间,在当前的基差水平下,加之11月后山东沥青将给予80元/吨的地域贴水,目前的沥青12合约存在严重的低估。估值端沥青现货裂解虽然目前处于较高位置,而期货裂解则依然处于均值水平以下。与此同时随着成品油裂解的大幅走强,炼厂综合利润延续改善。这也是目前估值交易者将沥青作为空配的原因。目前现货和期货的劈叉再度来到了极度夸张的地步。另外,虽然上周沥青产量略有增加,但库存端延续了去库节奏,说明沥青的需求亦继续处于环比改善的过程中。供应端,地炼的产量在最近几周已经大幅增加,最新一周的山东地炼开工率已经来到了50%的水平,而当前原油品质参差不齐(含水较高),地炼未来的开工率增量已经比较有限,而主营这端随着成品油价格的走强利润虽有大幅改善,但成品需求依然处于偏低的位置,边际增量可能仅有季节性走高;另一方面,需求端进入9月份亦将环比改善,因此在总的供需平衡表上个人依然认为难以改变当前去库以及低库存的现状。目前我们了解到炼厂出货依然紧张,如果原油不大跌,现货依然会维持相对强势的现状。成本端原油当前不确定性依然较大,自身基本面依然偏紧(美国库销数据、欧洲能源现状)。变量依然来自于伊朗核谈,但目前看沙特对于油价的把控力依然存在。我们认为即使伊朗谈成,原油在下破90美元后依然难有大幅的下跌空间。BU2212偏多操作,继续在100元/吨附近关注BU2212-2303正套机会,另外如果伊核谈判通过,建立BU-SC裂解多头(SC12月以后合约)。

油脂油料:

震荡整理

油料:隔夜美豆受美豆粕强势、中国需求复苏、新一周优良率下滑三方面影响上涨明显,预计将继续带动国内豆粕价格走势。对于国内豆粕,随着近月交割临近,近三月大豆采买量及巴西发运量进度均偏慢,预期近月大豆供给将进一步紧张;此外受到当前持续榨利低迷影响,部分油厂因为榨利亏损、高温限电、缺豆或计划内蒸汽检修原因停机,导致旧季豆粕供给更加紧张;对于新季豆粕,当前国内进口及压榨利润仍未给出,大豆采买进度依旧偏低,供给预期紧张支撑远月价格,且近月的强势带动了远月的情绪;此外,市场对于美豆单产的不确定以及其他国家地区的替代作物减产同样支撑着新季美豆的价格,预期本周豆粕价格依旧表现强势。但预期随着国际和国内大豆在11月纷纷上市,南美大豆即将开启种植且预估种植面积增加,后续供给有好转预期的背景下,国内豆粕利润的打开方式可能是以原材料下跌的方式给出,豆粕价格可能也会跟随原料螺旋走弱。对于菜粕,远端新季节加菜籽基本确认产量恢复,在供给明显增加的情况下预计下一年度的菜粕供给表现同样充裕;近端乌克兰出口的恢复令葵花籽及葵花粕的供给同样增加对菜粕形成替代。当前的蛋白粕主要因为旧季供给不足而价格依旧高企,但在远期预估充裕的情况下,可以考虑逐步布局远月蛋白粕空单,由于本周会发布USDA面积修正报告及Pro Farmer调研报告影响行情,短期可能令价格强劲,未入场空单建议暂时规避,已入场空单建议按照风险接受度设好止损。

油脂:隔日发布油脂库存报告显示,豆油及菜油继续去库,棕油由于到港补充库存继续修复,但总体来看三大油脂合计库存依旧在偏低水平。近期由于补库需求仍在,消费强劲带动了油脂价格强势,油脂价格预期短期会有明显反弹。长期来看,按照八月到港量预估35万吨左右,测算下月棕油总到港落在35-50万吨区间。在当前国内的棕榈油商业库存仅仅为二十多万吨的情况下,到港带来的国内边际供给的明显增加成为棕油价格上方的最明显压力。随着交割的临近,持续的到港令期货盘面和基差一同走弱,现货端观测明显承压。而对于豆油端,由于榨利低迷或其他原因导致了压榨减少,尽管受相关油脂价格下跌影响豆油盘面可能略微承压,但近期供给紧张情况下,预期豆油近端基差依旧表现强势,对盘面价格同样形成了从近到远的拉扯。菜油端近月随着俄乌出口的不断修复,供给恢复令价格承压;远月随着加菜籽的收获上市,菜油供给也会不断恢复,远月价格压力持续。因此考虑在印尼供给绝对充足,马来库存持续恢复的情况下,油脂的总供给持续边际走松,整体依旧偏空看待,但短期由于下跌后出现补库利润及终端消费,短期油脂可能出现反弹,因此不建议单边操作,建议短期01豆棕价差1150附近做扩参与。

锌:

周一锌价收于25125元/吨,较上一日上涨1.07%;隔夜锌价收于25415元/吨,伦锌收于3538美元/吨。 “北溪-1”自8月31日起停机检修三天,进一步加剧欧洲天然气紧张的局面 ,昨日晚间欧洲天然气期货涨20%。本周关注欧央行7月货币政策会议纪要以及杰克逊霍尔全球央行年会。国内,国内LPR如期降息,释放稳增长信号。短期矿供应紧张问题有所缓解。国内冶炼端因限电导致四川等地区出现减产,但同时江苏、浙江等地的下游加工厂也因限电问题开工率下降。另外,高温天气即将过去,用电高峰的拐点可能就要出现,所以总体上,国内限电对于锌供需及价格的影响程度有限。国内预计8-9月项目若顺利落实会对需求提供支撑,需关注高温过后的复工情况。策略:整体上,我们维持长期趋势向下的判断,短期宽幅震荡的观点。能源和加息是最大的影响因素,在任一方出现明显驱动,短暂处于上风时,均可能突破震荡区间。因新增停气因素,上调震荡区间为24300-25600。策略上建议投机单边观望,短期有保值需求的投资者近期建议在震荡上下沿逢高/逢低按需保值。

以上评论由分析师分析师顾双飞(Z0013611),助理分析师胡紫阳(F3085573)、周昱宇(F03091976)、张冰怡(F03099601)提供。

重要申明:本报告内容及观点仅供参考,不构成任何投资建议。

与本文知识点相关的文章: