欧洲能源危机蔓延,谁在捞金?

能源价格在疯狂试探人们的心理防线,资本市场闻风捞金。

尤其是在欧洲,能源危机今年年初就已显露,因乌克兰局势紧张僵持叠加今夏的极端高温而“再加一把火”:9月交付的欧洲天然气期货价格在8月26日下午上涨约10%,创下每兆瓦时(1000千瓦时,即1000度电)343欧元(约合2376元人民币)的历史新高;德法两个欧洲主要经济体的电价上周五也再创历史新高,法国明年交付的基本负荷电价达到1130欧元/兆瓦时(约7.73元人民币/千瓦时),历史上首次超过1000欧元;德国同类产品也刷新历史新高至995欧元/兆瓦时(约6.81元人民币/千瓦时)。

欧盟统计局上月底发布的统计数据显示,受乌克兰局势影响,欧元区能源和食品价格持续上升,7月通胀率按年率计算达8.9%,再创历史新高。当月能源价格同比上涨39.7%,是推升通胀的主因。能源忧虑下,芬兰甚至拟在今年10月10日全面开启全民节能运动,届时天气转凉、供暖季开始。具体节能倡议包括少开车多步行或骑车、降低室内取暖温度、缩短洗澡时间等。

尽管随着汽油价格下跌,美国通胀在7 月份有所放缓,但距美联储主席鲍威尔的目标甚远。上周,美联储也放出今年最强“鹰”,市场在剧烈颠簸中掉落低谷。

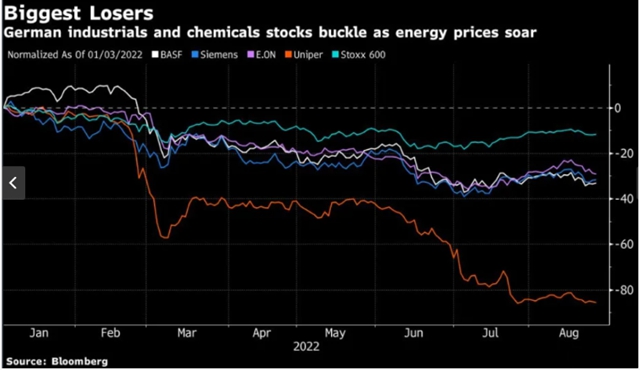

这令投资者越来越彷徨,究竟该将资金投向何方。分析师为投资者梳理出了一些线索。在他们看来,在能源危机之下,行业和股票也产生了赢家和输家,比如德国工业和化学企业、零售商、芯片商和行业类股成为输家,而大宗商品企业和股票成为最大赢家。

避开陷阱

环球同此凉热。能源价格的飙升以及能源供应方面的威胁,正在影响从中国到德国再到美国的企业,因为这些因素会抬高成本,威胁企业利润,同时也会令企业不得不将成本部分转移至消费者,从而破坏需求。因此,从对能源价格敏感的德国企业到依赖消费者的美国零售商,都是能源危机的主要受害者。

德国企业对俄罗斯能源的严重依赖使德国一些大型企业尤为脆弱。花旗集团追踪的一篮子对天然气价格敏感的企业股票今年表现逊于欧洲斯托克600指数(Stoxx 600),其中包括科思创公司(Covestro AG)、蒂森克虏伯公司(ThyssenKrupp AG)和西门子公司(Siemens AG)。

此外,随着能源危机加剧,零售业成为又一个输家。上周,美国两大零售企业股价均出现大跌。高端连锁百货诺德斯特龙 (Nordstrom)在下调全年展望后仅一个交易日就暴跌20%,而梅西百货也下调了预测。英国零售股票指数今年至今已下跌了约35%。

巴林银行的全球资源主管伯斯托(Clive Burstow)称:“能源危机给市场带来了大量的未知和担忧。创历史新高的能源价格正在推动通货膨胀,减缓工业产能,而这些又加剧了全球的供应链中断问题。”

贝莱德投资研究所(BlackRock investment Institute)的投资策略师鲍威尔(Ben Powell)称:“坦率地说,消费者面临着几乎所有商品价格的持续走高。因此,消费类企业在未来几个季度的收益看起来有点不稳定。”

由能源价格飙升导致的通货膨胀压力也促使全球主要央行不得不继续积极加息,令市场整体进一步承压。鲍威尔上周五在杰克逊霍尔央行会议上就放出年度最强“鹰”,表示即使在利率到达限制性水平后也不会急着降息。在欧洲通胀屡创新高下,从上周末至今,已经有两位欧洲央行管委会成员表示,应在9月大幅加息,至少加息50个基点。全球央行这种不得不“鹰派”的态度引发了投资者担忧。新兴组合基金研究(EPFR)全球数据的最新数据显示,截至8月24日的一周内,全球股票基金流出51亿美元,美国股市出现三周来首次资金净流出。

不仅各国央行,一些国家政府为了应对能源价格飙升出台的一些“戏剧性”政策也使得一些行业成为最新的受害者。比如,日本正计划重新使用核能,德国正在恢复旧的燃煤电厂。欧洲多国、日本、南非、巴基斯坦近期都已开始实行限电政策,美国此前也进入电力紧急状态,澳大利亚此前曾全面暂停电力市场交易。随着电力和其他能源短缺加剧,这种情况可能蔓延到其他国家。

伯斯托称,限电将影响多个行业,包括使用大量电力生产更小半导体的芯片制造商。此外,损害还已经波及工业和化工企业。欧洲化肥巨头Yara International ASA和Grupa Azoty SA都已大幅减产,而化肥供应减少又可能会影响农业,并因此进一步推高粮食成本。英国汽车制造商近期也表示,飙升的能源成本正在威胁其产量。8月25日,本田汽车也在官网宣布,受半导体等部件短缺、新冠疫情蔓延及物流停滞的影响,本田汽车再次面临减产。除了日本本土市场减产外,本田汽车中国市场也因为重庆市从8月17日~24日启动有序用电一级方案,扩大工业企业“让”电时间而关闭当地的工厂。

花旗集团的全球股票策略师曼蒂(Beata Manthey)称:“各国政府可以印钞以助经济一臂之力,但他们不能印天然气、印电。除了工业和化工企业和行业类股,我还担心周期性成长股,这类股票目前的市盈率仍较高,尤其是那些消费、科技和零售类股。”

挑选赢家

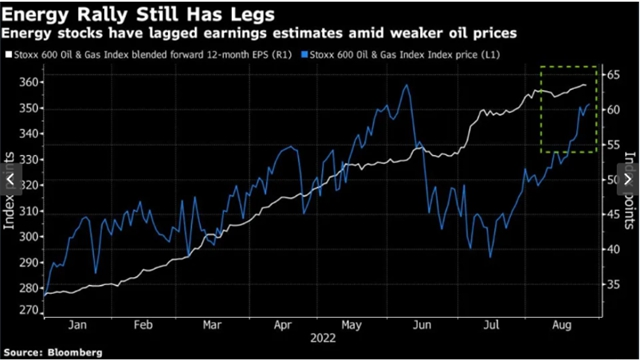

而在任何危机中,避免陷阱只是成功的一半,识别潜在的赢家才是股票交易员的首要任务。能源危机中,最明显的受益者就是从石油到天然气生产商再到矿业等各类大宗商品企业。比如,欧洲股市的能源股指数今年已累计上涨了约26%。

全球首席信息官办公室(Global CIO Office)的首席执行官杜根(Gary Dugan)称:“我们正在能源领域寻找投资机会。我们可以看到能源企业拥有非常强劲的利润和良好的股息支付。我们尤其对美国的能源企业投资机会感兴趣,因为美国对能源企业征收的暴利税较低,短期内也没有提高能源企业税收的风险。”

美国银行的私人财富管理公司则继续坚持所谓的FAANG 2.0投资战略,即投资燃料(fuels)、航空航天和国防(aerospace & defense)、农业(agriculture)、核能和可再生能源(nuclear and renewables)以及黄金和金属(gold and metals)。该机构的首席市场策略师昆兰(Joseph Quinlan)称:“这种投资战略是一场押注硬资产和硬实力的游戏。这些是我们一直在市场动荡下躲藏的领域,与其他领域相比,这些领域今年一直运行良好。”

他补充称,各国政府和企业界纷纷转向可再生能源,以减少对化石燃料的依赖,提升了该行业的前景。虽然从短期来看,这一领域的投资案例相对模糊,完善可再生能源的基础设施,更新电网以适应绿色能源也需要时间,钢铁和铝等工业设备目前也供应不足,但眼下,每天都有头条新闻强调能源价格的飙升及其对家庭、企业、经济增长和利润的影响。“最终,投资者、选股者将不得不接受,我们会身处一个不会消失的新世界。”他称。

道富全球(State Street Global Advisors)的高级投资策略师阿尤布(Mehvish Ayub)也称:“今年年初,能源危机对市场的冲击非常大。如今,市场已经在一定程度上接受了将能源危机作为投资的主要宏观背景之一的判断。”他补充称,因此,接下来在大的能源领域下,投资者也要更关注单个能源股企业的收益等基本面问题了。

与本文知识点相关的文章: